Kripto Piyasası Kritik Eşikte: Yeni Yön Neresi Olacak?

Bu makale, likiditeyi, ETF fon girişlerindeki azalmayı ve türev piyasalarının Bitcoin fiyatı üzerindeki olası etkisini ele alıyor.

Özet

- Bitcoin, Ağustos’taki tüm zamanların en yüksek seviyesinden geri çekildikten sonra 110 bin – 116 bin $$ “boşluk” aralığında kalmaya devam ediyor. 107 bin$$ seviyesinden gelen toparlanma dip-alımlarıyla desteklendi, ancak kısa vadeli sahiplerden gelen satış baskısı şu ana kadar ivmeyi sınırladı.

- 3–6 aylık sahiplerin kâr alımları ve son zirveden alan yatırımcıların zarar gerçekleştirmesi, piyasada ters rüzgarlar yarattı. Bir rallinin sürdürülebilmesi için fiyatın 114 bin $ üzerinde istikrar kazanması, güveni yeniden tesis etmesi ve girişleri çekmesi gerekiyor.

- Zincir üstü likidite hâlâ yapıcı durumda ancak düşüş eğiliminde. Bu arada, ETF akışları günlük yaklaşık ±500 BTC’ye yavaşladı; bu da 2024 Mart ve Aralık aylarındaki yükselişi besleyen geleneksel finans talebini zayıflattı.

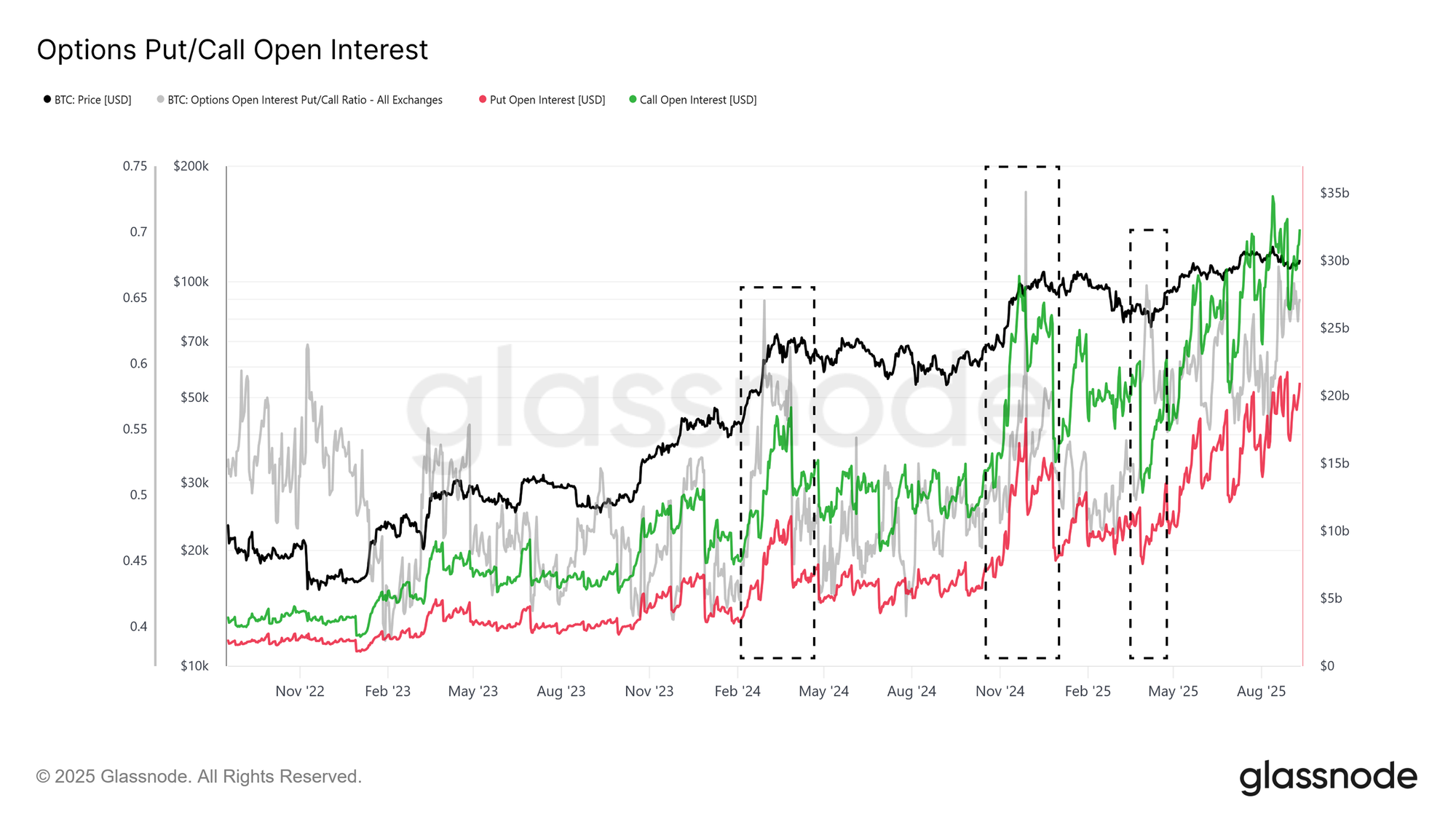

- Spot talep zayıflarken, türevler ana itici güç haline geldi. Vadeli işlemler baz farkı ve hacim dengede kalırken, opsiyon açık pozisyonları artıyor; bu da daha risk kontrollü bir piyasa yapısına işaret ediyor.

- Piyasa bir kavşakta; 114 bin $$ seviyesinin yeniden kazanılması yeni bir ivme başlatabilir, 108 bin$$ altına düşüş ise bir sonraki arz kümesinin alt bandı olan 93 bin $’a kadar gerileme riskini ortaya çıkarabilir.

Boşlukta Dalgalanma

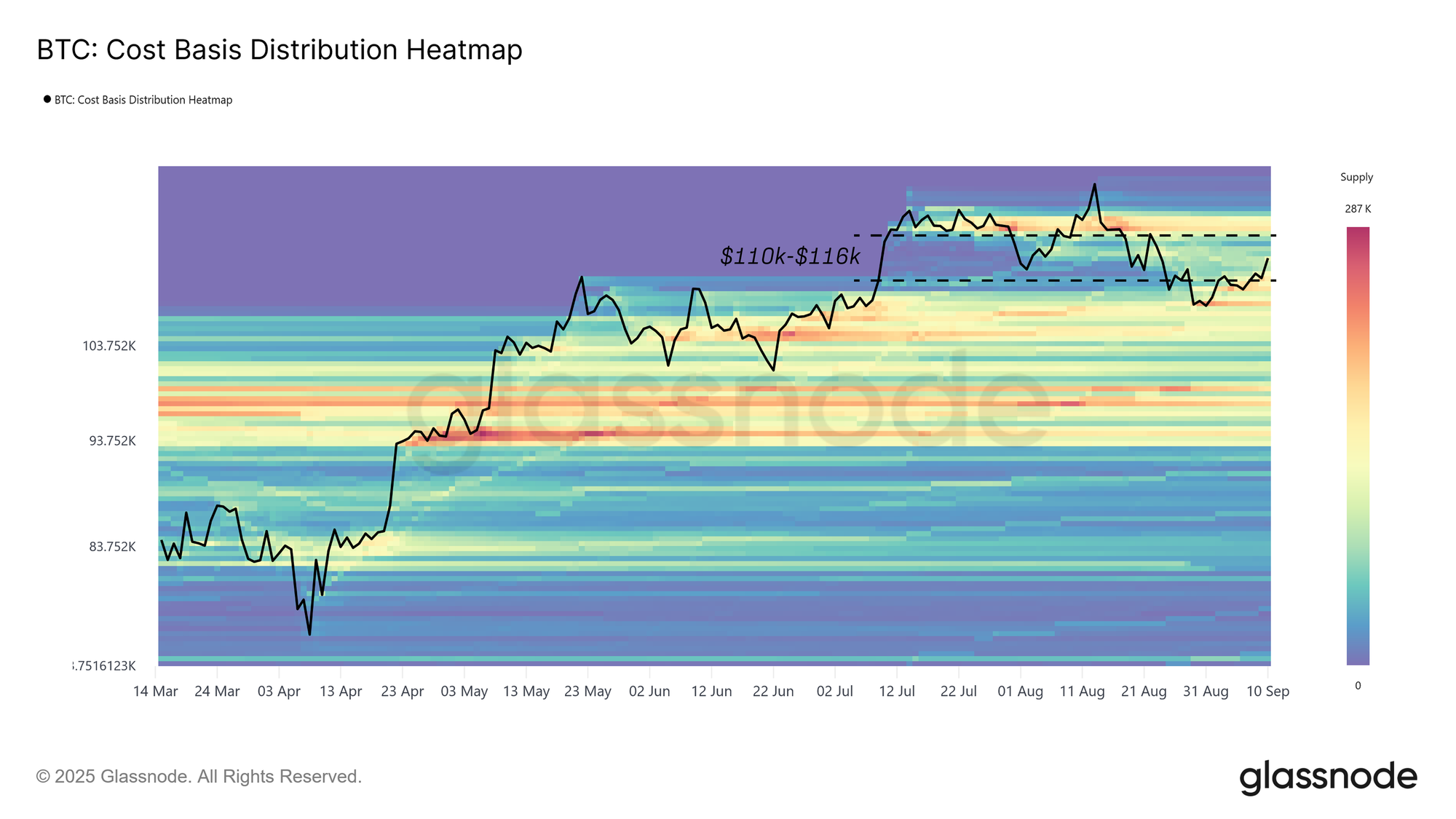

Ağustos ortasındaki tüm zamanların en yüksek seviyesinden sonra piyasa ivmesi istikrarlı şekilde azaldı; Bitcoin’i son zirveden alanların maliyet tabanının altına ve yeniden 110 bin – 116 bin $ “boşluk” aralığına çekti. O zamandan beri fiyat bu aralıkta dalgalandı ve arz yeniden dağıldıkça kademeli olarak dolduruldu. Şimdi temel soru, bunun sağlıklı bir konsolidasyonu mu yoksa daha derin bir daralmanın ilk ayağını mı temsil ettiği.

Fiyat seviyelerinde arzın en son nereden alındığını gösteren Maliyet Tabanı Dağılımında (CBD) görüldüğü üzere, 108 bin $’dan gelen toparlanma zincir üstünde belirgin alım baskısıyla desteklendi — piyasayı istikrara kavuşturan bir “dipten al” yapısı. Bu rapor, hem zincir üstü hem zincir dışı göstergelerdeki satış tarafı dinamiklerini ve momentumu inceliyor, Bitcoin’i bu aralıktan çıkaracak en olası güçleri öne çıkarıyor.

Arz Kümelerini Haritalandırmak

Öncelikle, mevcut fiyat etrafındaki kümelerin maliyet tabanını haritalandırıyoruz, çünkü bu seviyeler genellikle kısa vadeli fiyat hareketlerini belirler.

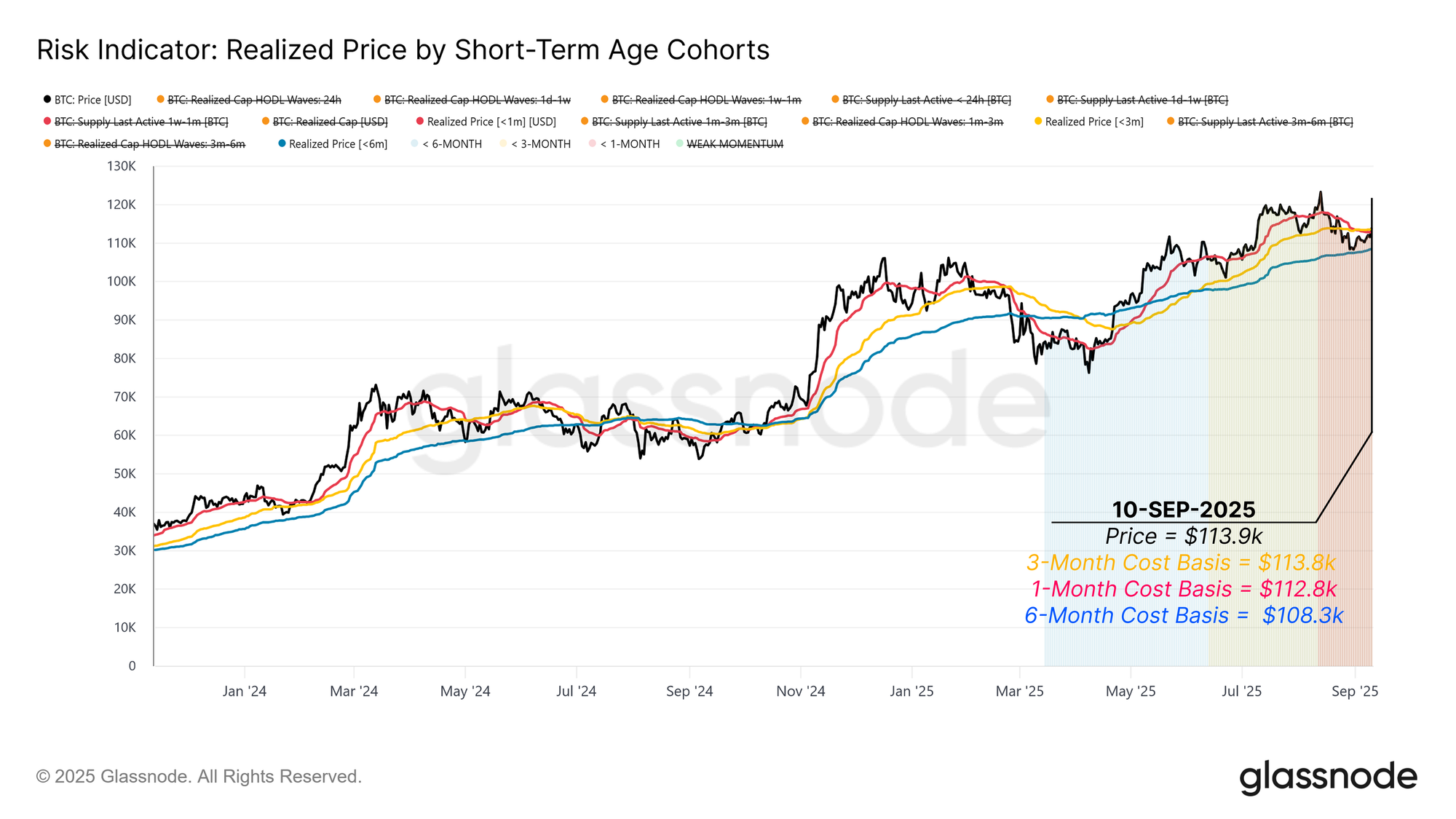

CBD ısı haritasına göre, şu anda fiyat hareketini şekillendiren üç farklı yatırımcı grubu var:

- Son üç ayda zirveden alan yatırımcılar, yaklaşık 113,8 bin $ maliyet tabanına sahip.

- Son bir ayda dipten alanlar, yaklaşık 112,8 bin $ seviyesinde kümelenmiş durumda.

- Son altı ayın kısa vadeli sahipleri, 108,3 bin $ seviyesinde sabitlenmiş durumda.

Bu seviyeler mevcut işlem aralığını tanımlıyor. 113,8 bin $$ seviyesinin geri alınması, zirveden alanları yeniden kâra geçirecek ve yükselişin devamını besleyecektir. Ancak 108,3 bin$$ seviyesinin altına düşüş, kısa vadeli sahipleri yeniden zarara sokma riski taşır; bu da satış baskısını tetikleyebilir ve bir sonraki büyük arz kümesinin alt bandı olan 93 bin $’a giden yolu açabilir.

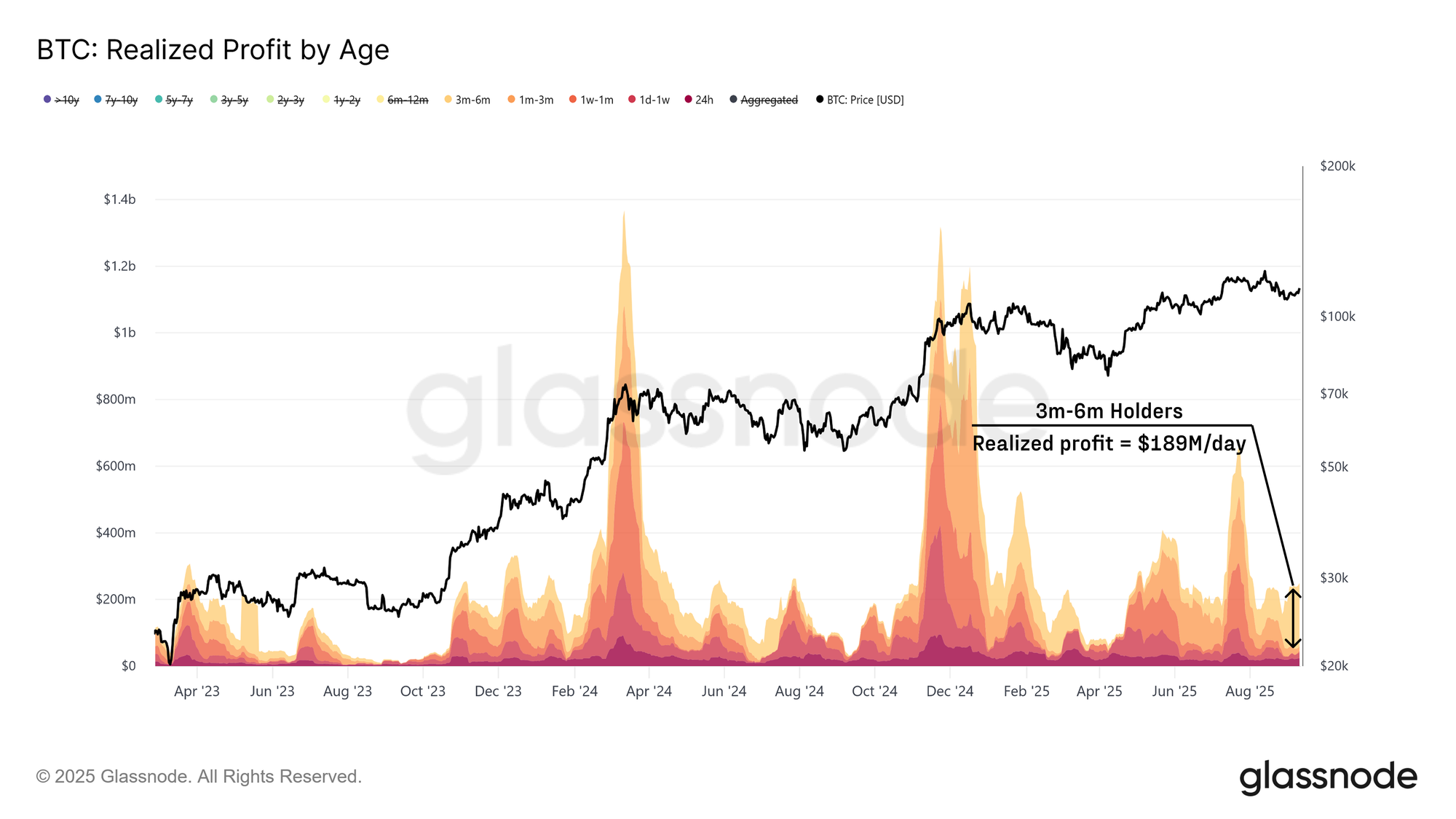

Tecrübeli Kısa Vadeli Sahiplerin Kâr Alımları

Mevcut fiyat etrafındaki arz kümelerini tanımladıktan sonra, şimdi 108 bin $’dan 114 bin $’a toparlanma sırasında farklı sahip gruplarının nasıl davrandığını inceliyoruz.

Dipten alanlar destek sağlarken, satış baskısı esas olarak tecrübeli kısa vadeli sahiplerden geldi. 3–6 aylık grup, günde yaklaşık 189 milyon $ (14 günlük SMA) kâr gerçekleştirdi ve tüm kısa vadeli sahip kârlarının yaklaşık %79’unu oluşturdu. Bu durum, Şubat-Mayıs düşüşünde daha önce alım yapan yatırımcıların, son toparlanmayı kârla çıkmak için kullandığını ve bunun da dikkate değer ters rüzgarlar yarattığını gösteriyor.

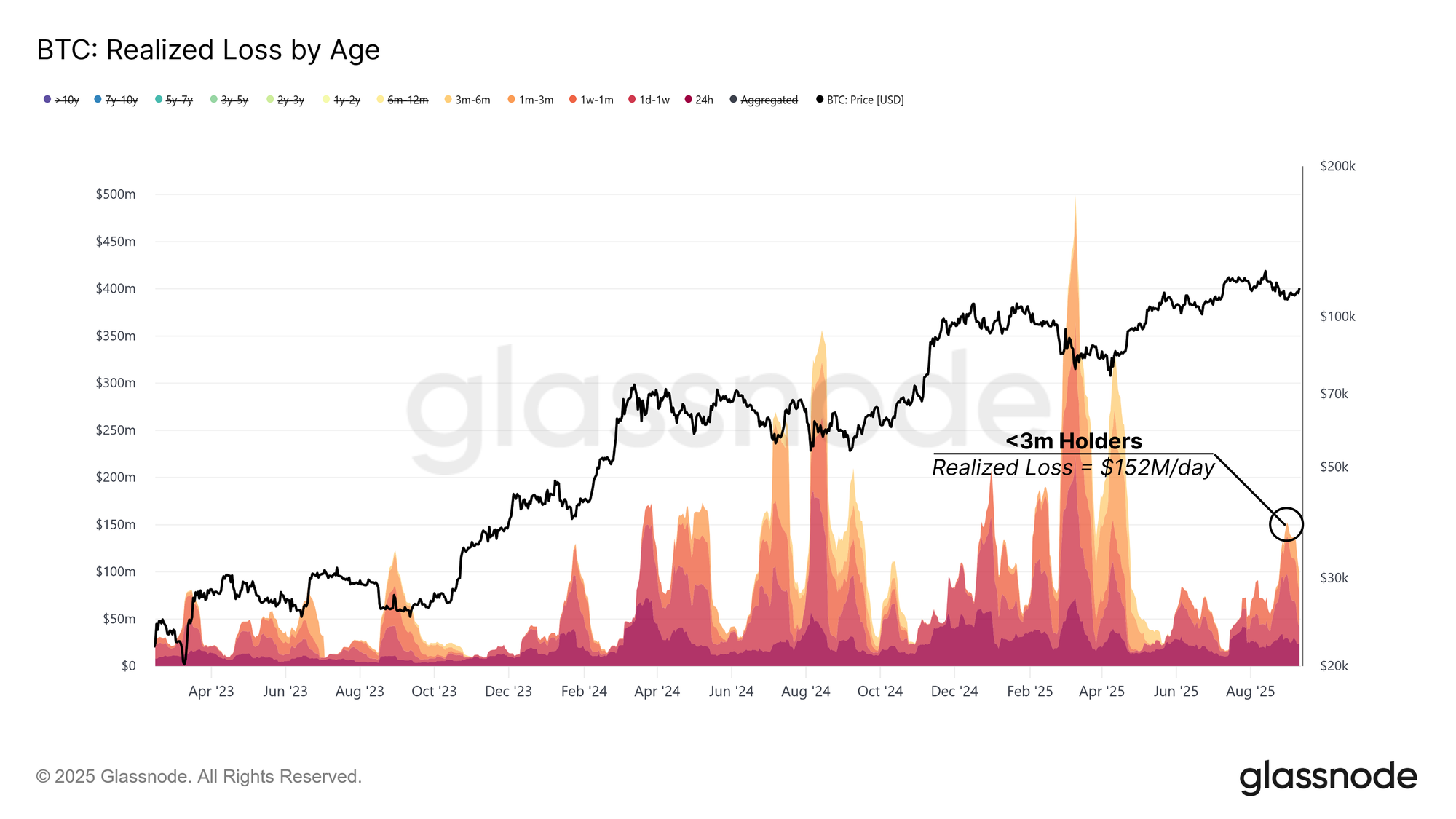

Zirveden Alanların Zarar Gerçekleştirmesi

Tecrübeli kısa vadeli yatırımcıların kâr alımlarına ek olarak, son zirveden alanlar da aynı toparlanma sırasında zarar gerçekleştirerek piyasaya baskı yaptı. 3 aya kadar olan grup, günde 152 milyon $’a kadar (14 günlük SMA) zarar gerçekleştirdi. Bu davranış, zirveden alanların benzer şekilde pes ettiği 2024 Nisan ve 2025 Ocak aylarındaki önceki stres dönemlerini yansıtıyor.

Orta vadeli bir rallinin devam edebilmesi için talebin bu zararları absorbe edecek kadar güçlü olması gerekir. Onay, fiyatın 114 bin $ üzerinde istikrar kazanmasıyla gelecek; bu da güveni yeniden tesis ederek yeni girişleri teşvik edecektir.

Satış Tarafını Absorbe Eden Likidite

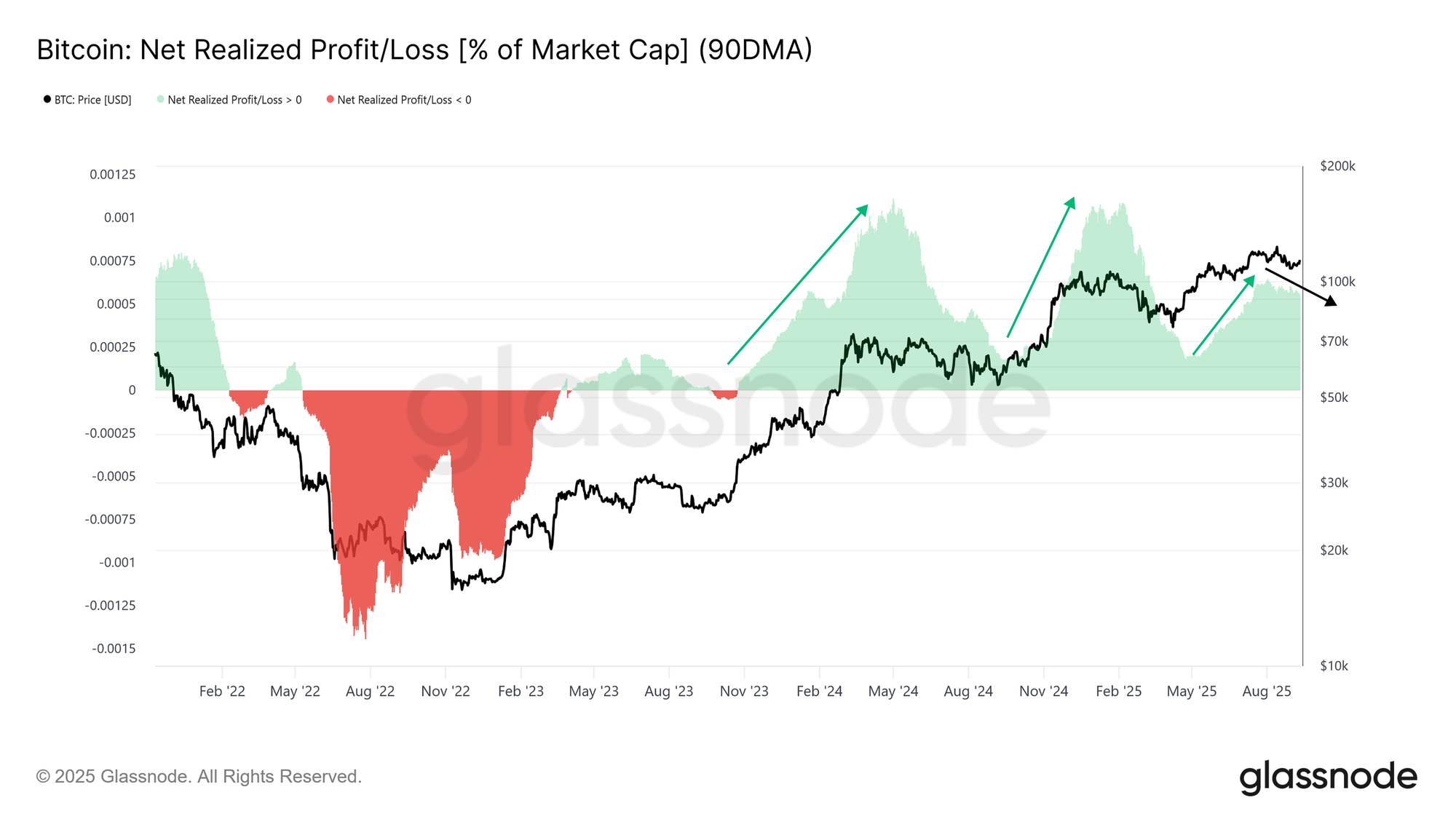

Hem kâr alımları hem de zarar gerçekleştirmeleri piyasaya baskı yaparken, bir sonraki adım yeni likiditenin bu satıcıları absorbe edecek kadar güçlü olup olmadığını değerlendirmektir.

Piyasa değerine oranla ifade edilen Net Gerçekleşmiş Kâr, bu ölçümü sağlar. 90 günlük SMA, Ağustos rallisi sırasında %0,065 ile zirve yaptı ve o zamandan beri düşüş eğiliminde. Zirvedeki kadar güçlü olmasa da, mevcut seviye hâlâ yüksek, bu da girişlerin hâlâ destek sağladığını gösteriyor.

Fiyat 108 bin $ üzerinde kaldığı sürece, likidite görünümü yapıcı kalır. Ancak daha derin bir düşüş bu girişleri tüketebilir ve sonraki rallileri durdurabilir.

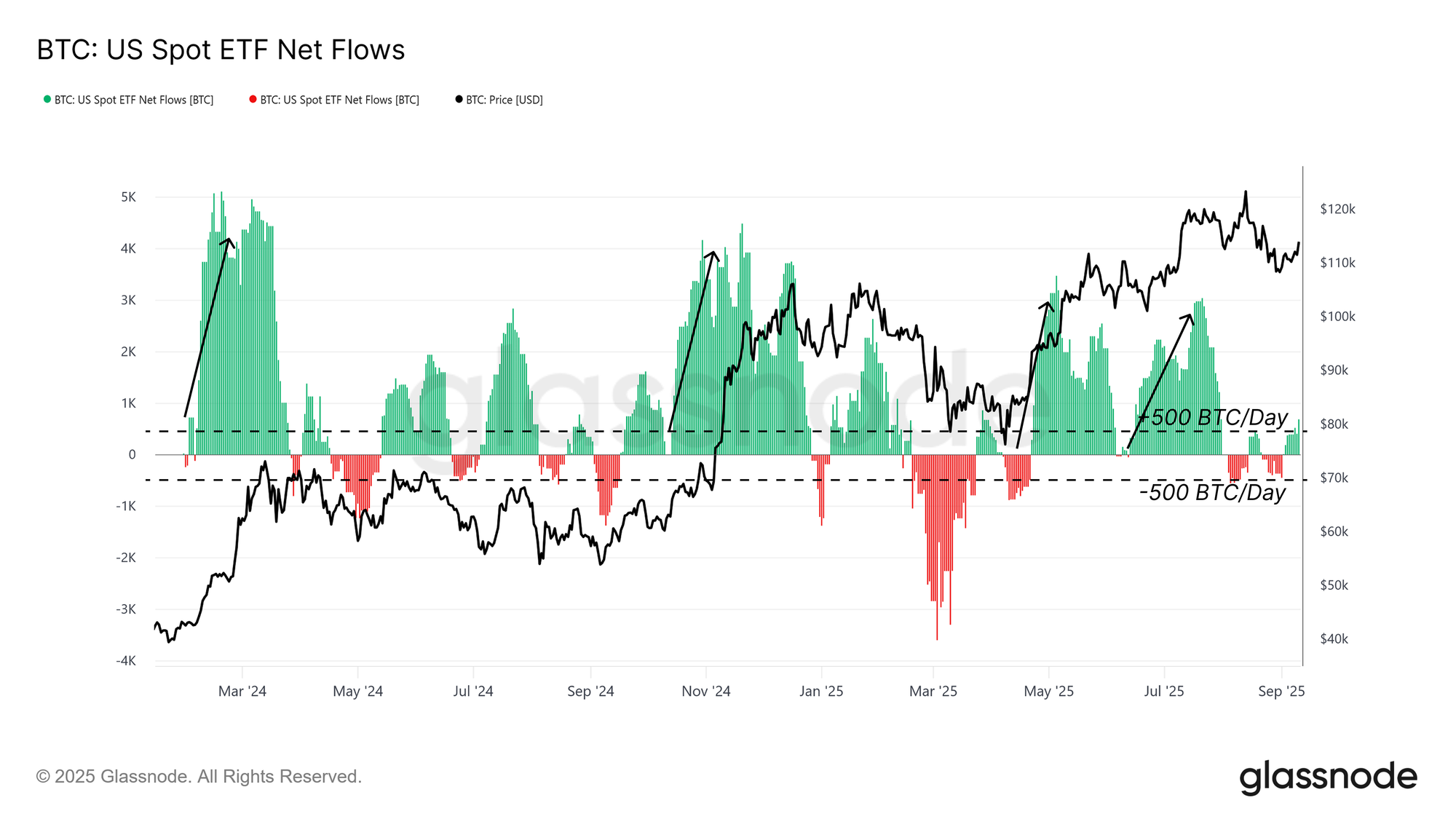

Geleneksel Finans Akışları Gücünü Kaybediyor

Zincir üstü akışların ötesinde, bu döngünün önemli bir itici gücü olan ETF’ler aracılığıyla dış talebi değerlendirmek de kritik öneme sahiptir.

Ağustos başından bu yana ABD Spot ETF net akışları keskin şekilde düştü ve şu anda günlük yaklaşık ±500 BTC (14 günlük SMA) seviyesinde seyrediyor. Bu, mevcut döngüdeki önceki rallileri destekleyen giriş yoğunluğunun çok altında, bu da geleneksel finans yatırımcılarının ivme kaybını vurguluyor. Yükselişi beslemede ETF’lerin oynadığı kritik rol göz önüne alındığında, bu yavaşlama mevcut yapıya kırılganlık katıyor.

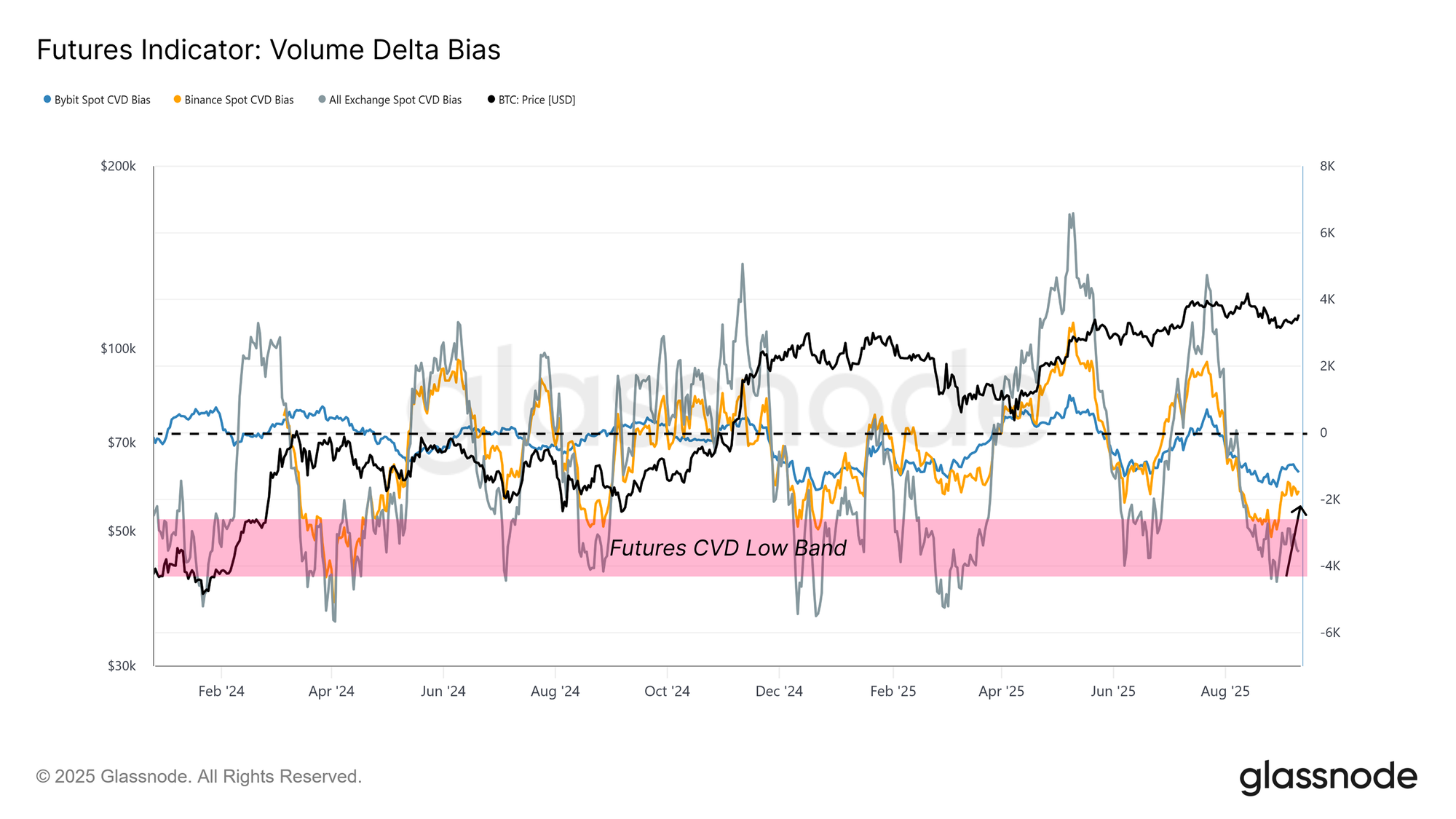

Türev Piyasalar Ön Planda

Zincir üstü likidite yumuşarken ve ETF talebi azalırken, dikkat şimdi spot akışların zayıfladığı dönemlerde genellikle tonu belirleyen türev piyasalarına kayıyor. Kümülatif hacim deltası ile 90 günlük medyanı arasındaki sapmayı ölçen Hacim Delta Eğilimi, 108 bin $’dan gelen toparlanma sırasında iyileşti ve Binance ile Bybit gibi platformlarda satıcı yorgunluğuna işaret etti. Bu durum, vadeli işlemler traderlarının son satış baskısını absorbe etmeye yardımcı olduğunu gösteriyor. İleriye dönük olarak, türev pozisyonlanmasının gelişimi, düşük spot likidite ortamında piyasayı yönlendirmede kritik olacak.

Dengeli Bir Vadeli İşlemler Piyasası

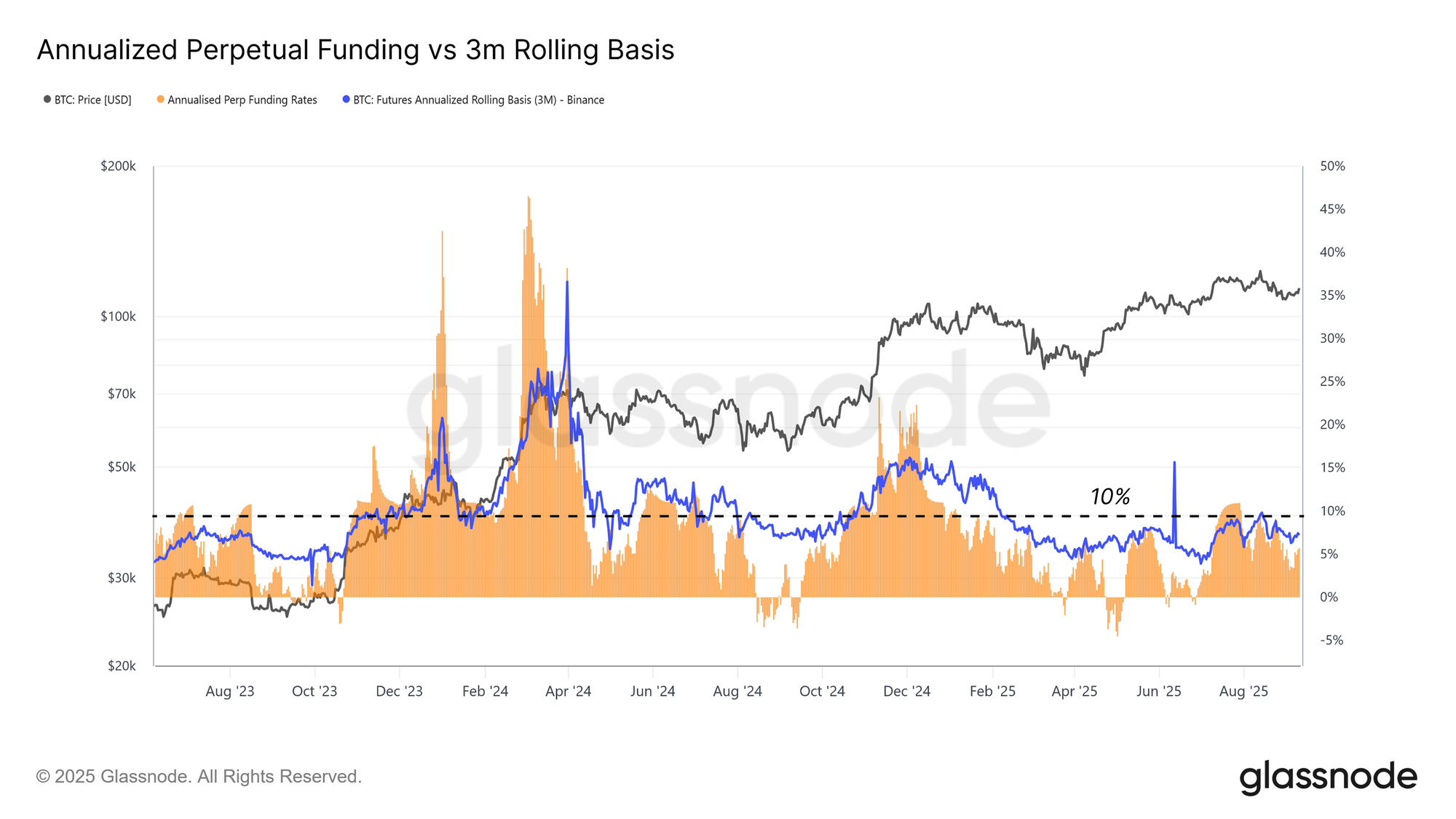

Vadeli işlemlere daha derinlemesine baktığımızda, aşırı ısınmış değil dengeli görünen bir piyasa buluyoruz. 3 aylık yıllıklandırılmış vadeli işlemler baz farkı, fiyatlar daha yüksek olmasına rağmen %10’un altında kalıyor; bu da genellikle tasfiyelerden önce görülen aşırılıklar olmadan kaldıraç için istikrarlı talebi yansıtıyor. Bu, spekülasyondan ziyade birikimle daha tutarlı, daha sağlıklı bir yapıya işaret ediyor.

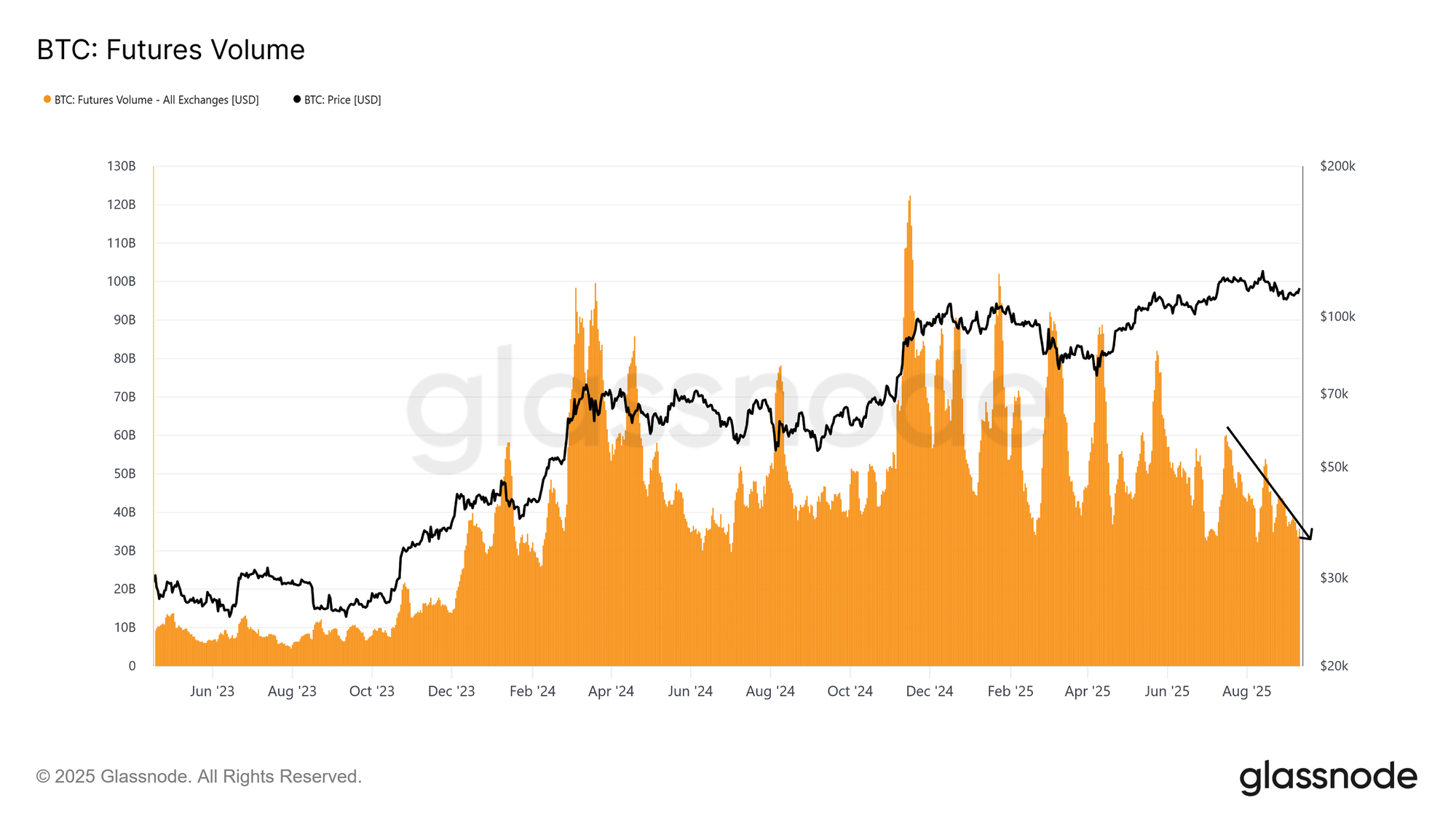

Vadeli işlemler hacmi de sakin kalmaya devam ediyor; bu da tipik “aşırı coşku sonrası durgunluk” ile uyumlu. Agresif kaldıraç sıçramalarının olmaması, ilerlemenin spekülatif aşırılıklardan ziyade daha sağlam temeller üzerine inşa edildiğine işaret ediyor.

Risk Yönetiminde Artan Opsiyon Rolü

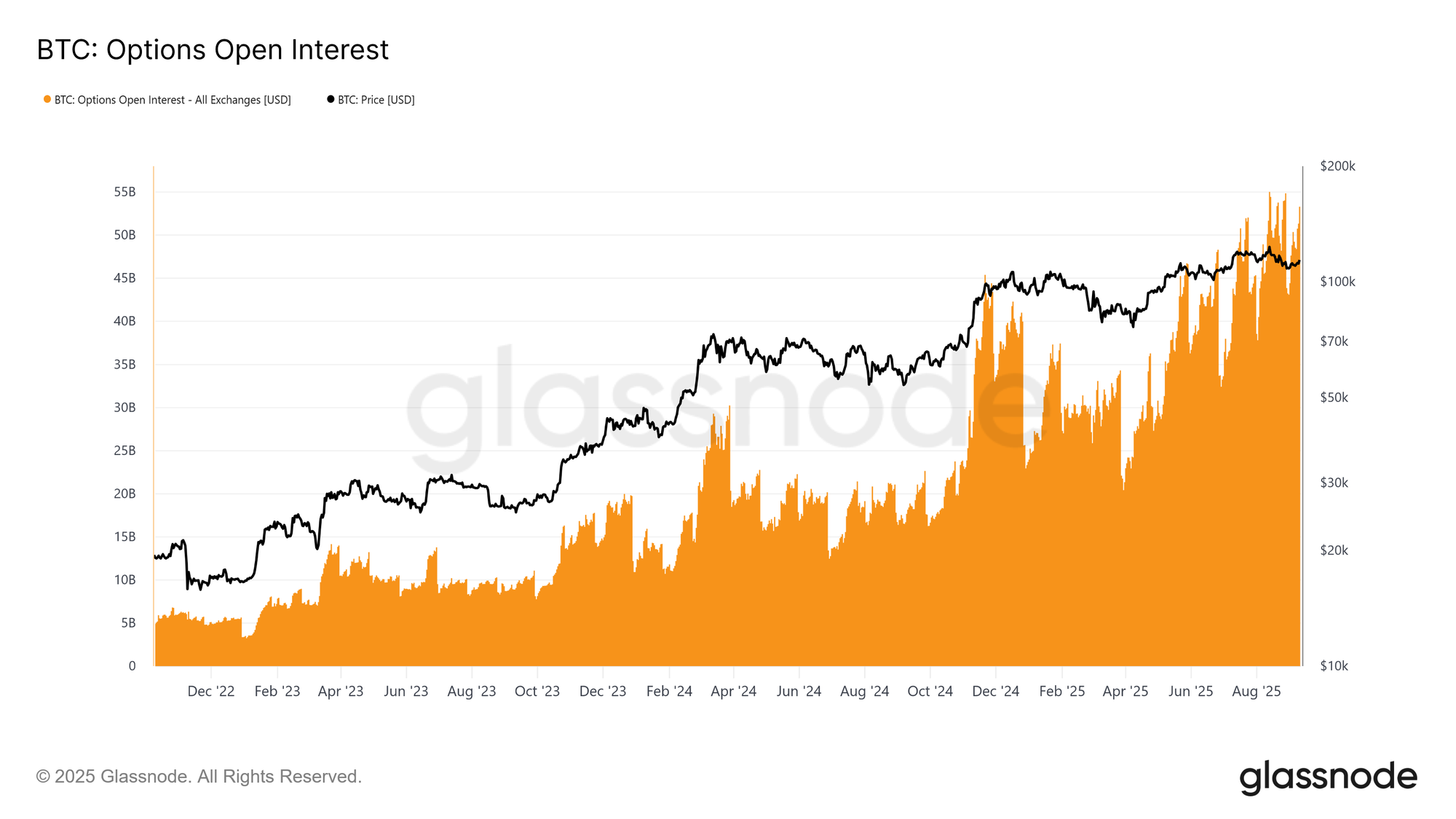

Son olarak, opsiyon piyasası katılımcıların riski nasıl yönettiğine ve pozisyonlarını nasıl şekillendirdiğine dair daha fazla içgörü sağlıyor. Bitcoin opsiyonlarının açık pozisyonları rekor seviyelere ulaştı; bu da artan önemlerini yansıtıyor. ETF’ler spot erişim sağlarken, birçok kurum riski koruyucu putlar, covered call’lar veya tanımlı risk yapılarıyla yönetmek için opsiyonları tercih ediyor.

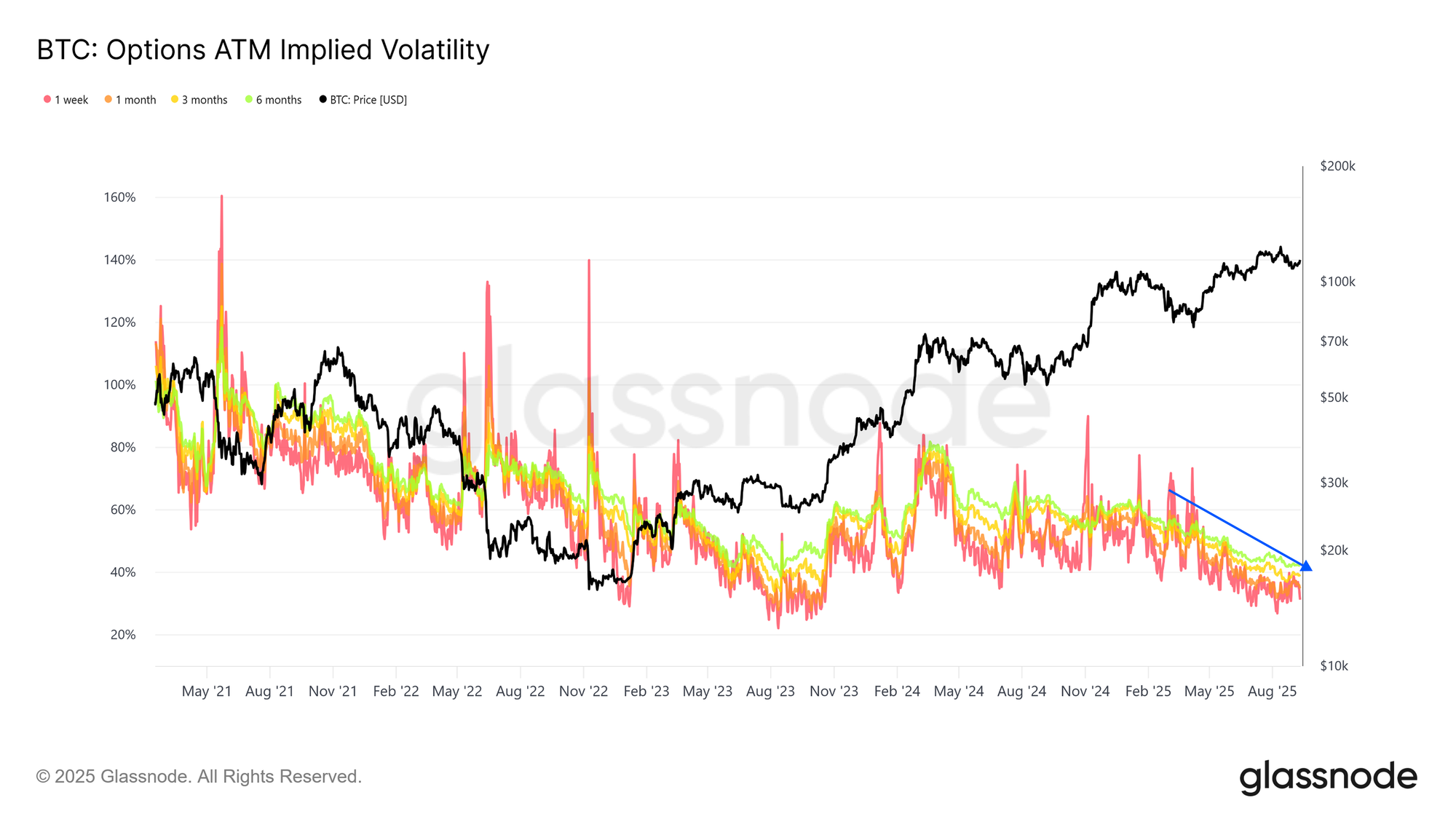

Zımni volatilite düşmeye devam ediyor; bu daha olgun ve likit bir piyasanın işareti. Geleneksel finansın yaygın bir stratejisi olan volatilite satışı, zımni seviyeler üzerinde sürekli bir aşağı yönlü baskı yarattı; bu da geçmiş döngülere kıyasla daha istikrarlı fiyat hareketine yol açtı.

Açık pozisyon kompozisyonu, özellikle bir zirve oluşum döneminde putlara kıyasla call’lara açık bir eğilim gösteriyor; bu da piyasanın düşüş riskini yönetirken yükseliş eğiliminde olduğunu ortaya koyuyor. Tüm bu dinamikler birlikte, hem yaklaşan coşkulu hem de düşüş yönlü hareketleri bastırabilecek, daha sağlıklı ve risk yönetimi yapılmış bir piyasa yapısına işaret ediyor.

Sonuç

Bitcoin piyasası şu anda satış tarafı baskısı ile zayıflayan girişler arasındaki hassas bir dengeyle tanımlanıyor. Tecrübeli kısa vadeli sahiplerin kâr alımları ile son zirveden alanların zarar gerçekleştirmesi birleşerek yükseliş ivmesini sınırladı ve 110 bin – 116 bin $ aralığını baskın savaş alanı haline getirdi.

Zincir üstü likidite yapıcı durumda kalmaya devam ediyor ancak düşüş eğiliminde, bu arada bir zamanlar bu döngünün yükselişinin temel taşı olan ETF akışları yoğunluğunu kaybetti. Sonuç olarak, türev piyasalar daha fazla önem kazandı; vadeli işlemler ve opsiyon aktiviteleri satışları absorbe etmeye ve fiyat yönünü şekillendirmeye yardımcı oluyor. Cesaret verici bir şekilde, hem vadeli işlemler baz farkı hem de opsiyon pozisyonlanması, geçmişteki aşırı ısınmış dönemlere göre daha dengeli bir yapıyı yansıtıyor; bu da daha sağlam temeller üzerinde ilerleyen bir piyasaya işaret ediyor.

İleriye dönük olarak, 114 bin seviyesinin yeniden kazanılması ve korunması, güveni yeniden tesis etmede ve yeni girişleri çekmede kritik öneme sahip olacak. Bunun yapılamaması, kısa vadeli sahipler için yenilenmiş stres riski taşır; 108 bin ve nihayetinde 93 bin $ kilit aşağı yönlü seviyeler olacaktır. Kısacası, Bitcoin bir kavşakta; türev desteği yapıyı bir arada tutarken, bir sonraki kalıcı ralliyi beslemek için daha geniş talebin güçlenmesi gerekiyor.

İlgili Makaleler

Tronscan Nedir ve Nasıl Kullanılır?

Türkiye’de Kripto Paraların Yasal Serüveni